Robo Advisor, una alternativa de inversión y gestión en alza

Por Inversis

Los robo advisor o gestores automatizados actúan como asesores financieros basados en inteligencia artificial que gestionan online carteras de inversión. Funcionan mediante algoritmos matemáticos que tienen en cuenta el riesgo tolerado por el cliente y sus necesidades de rentabilidad. Permiten crear carteras de inversión personalizadas, diversificadas y adaptadas a las necesidades de cada uno según su situación y objetivos, ya que trazan e identifican el perfil del inversor de forma objetiva.

Son capaces de optimizar carteras de forma continua, gracias a la evaluación continua que hacen del mercado, y realizan cambios rápidos cuando es necesario para adaptar y reequilibrar las posiciones valorando la mejor relación entre rentabilidad y riesgo. Mantienen las carteras ajustadas constantemente al perfil del inversor sin necesidad de intervención humana. Eso sí, un comité de expertos crea y supervisa los algoritmos.

El ahorro de costes y la exigencia de capital mínimo de inversión son dos de sus principales ventajas. Hasta su aparición, el asesoramiento financiero tradicional sólo estaba al alcance de clientes de banca privada por sus elevados costes de gestión y por el capital necesario para acceder a estos servicios, pero los robo advisors están abiertos a cualquier inversor, son baratos y exigen cantidades pequeñas para comenzar a invertir.

Con ellos se automatiza el perfilado del cliente, es decir, el proceso previo a la inversión, así como la contratación del producto, que puede ser una cartera de fondos de inversión, planes de pensiones o seguros. Son parte del proceso transformador que vive el sector financiero y la digitalización de la banca, con clientes cada vez más dispuestos a contar con productos y servicios digitalizados.

Son una solución cómoda para inversores que buscan rentabilidad sin gastar mucho y sin tener que dedicar mucho tiempo a estudiar y analizar alternativas.

Surgieron tras la crisis financiera de 2008 en Estados Unidos como una alternativa de inversión en un mercado que se enfrentaba a tipos de interés cada vez más bajos. El gran éxito que cosecharon allí hizo que se extendieran a otros países. Llegaron a España en 2014 y desde entonces se ha ido popularizando este tipo de inversión.

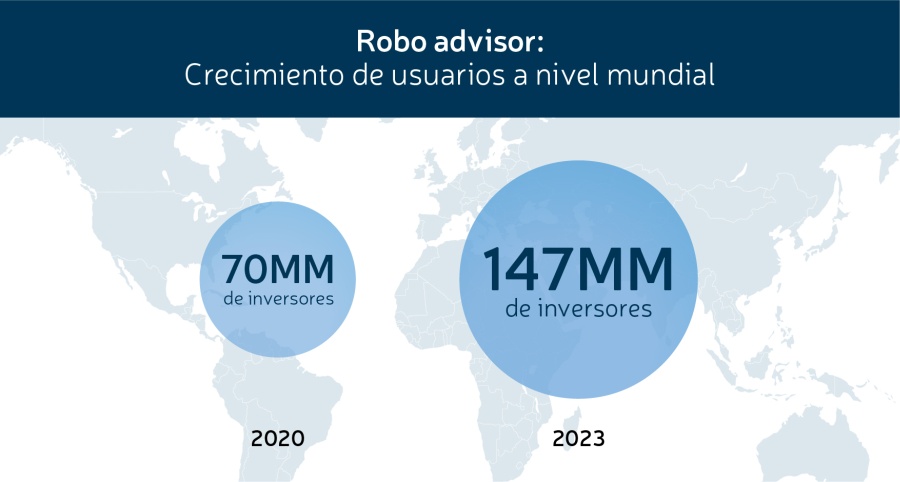

Su crecimiento en todo el mundo ha sido considerable en los últimos años. El número de inversores que usan estos servicios ha ido subiendo hasta superar los 70 millones en 2020 y los analistas consideran que este número seguirá aumentando hasta llegar a 147 millones de inversores en 2023. Se calcula que en 2020 moverán a nivel mundial unos 5 billones de dólares, con Estados Unidos y China a la cabeza.

El dinero invertido en un robo advisor suele estar en otras entidades, generalmente bancos, supervisadas por el Banco de España o la CNMV. Es el caso de Inversis, que actúa como banco custodio del robo advisor Indexa Capital, uno de los primeros servicios de gestión automatizada en España y líder tanto en número de clientes como en patrimonio gestionado gracias a las buenas rentabilidades obtenidas.

Indexa Capital comercializa fondos de inversión y planes de pensiones utilizando fondos indexados. El dinero invertido está en una cuenta corriente y en una cuenta de valores que se abre en Inversis a nombre del cliente, por lo que estará al margen de cualquier situación que pudiera afectar al banco depositario. La cuenta corriente está bajo la protección del Fondo de Garantía de Depósitos e Indexa está supervisada por la CNMV.