Conversational Banking, hablemos con los clientes digitales

Por Inversis

Los avances tecnológicos están transformando la banca y los seguros, pero parece que el empujón definitivo en la digitalización ha venido con la crisis de la Covid-19. La pandemia y el confinamiento con la paralización de la actividad económica han sido decisivos para poner en cuestión fórmulas tradicionales y acelerar la puesta en marcha de los canales digitales.

Los avances tecnológicos están transformando la banca y los seguros, pero parece que el empujón definitivo en la digitalización ha venido con la crisis de la Covid-19. La pandemia y el confinamiento con la paralización de la actividad económica han sido decisivos para poner en cuestión fórmulas tradicionales y acelerar la puesta en marcha de los canales digitales.

El cliente de banca y seguros también ha cambiado, se ha tenido que adaptar a la nueva realidad de forma más rápida de lo que se preveía y requiere una relación diferente con las entidades. Ahora hay muchos más dispuestos a operar a través de las apps móviles o las webs.

El aumento en el uso de los canales digitales durante la pandemia era impensable unos meses antes de la crisis sanitaria. Todo parece indicar que la digitalización de los clientes ha llegado para quedarse, irá en aumento y, por tanto, desde las entidades se espera una respuesta adecuada en sus canales online. Una de las necesidades básicas del cliente cuando acude a su entidad es la comunicación. ¿Cómo enfocar la conversación con el cliente digital?

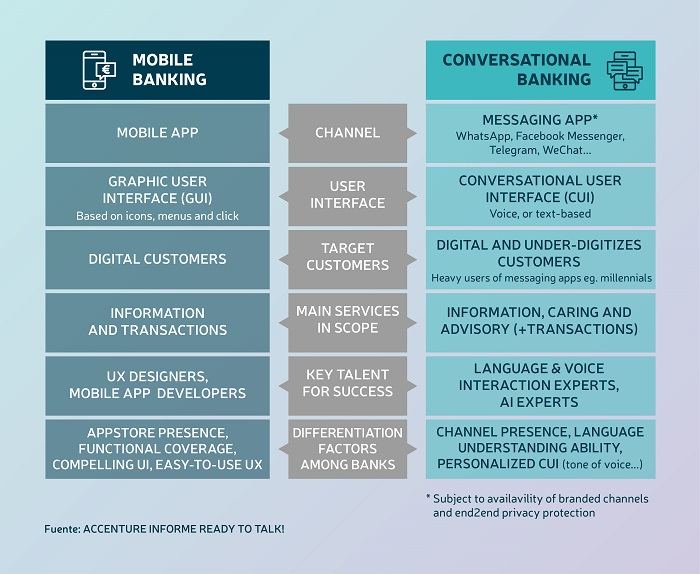

Ya existen chatbots y asistentes virtuales para funciones básicas, pero se puede ir más allá. La Inteligencia Artificial (IA) continúa avanzando y mejorando las interfaces de usuario conversacionales (CUI), que integran plataformas de mensajería e interfaces de voz o texto. El uso de estas CUI permite a las organizaciones bancarias acceder a un nuevo canal que integra interacciones automatizadas con una interfaz centrada en el cliente que puede ‘conversar’ con su entidad. Se trata de pasar del uso transaccional a la interacción, hacer que las aplicaciones tengan capacidad para ‘hablar’.

Estas CUI se están convirtiendo en paradigma de interacción con el cliente cada vez más popular tanto para los nativos digitales como para los escépticos digitales, explica Accenture en su informe Ready to Talk!. De hecho, los asistentes virtuales basados en sistemas de Inteligencia Artificial y en Machine Learning pueden hacer que el banco esté disponible para el cliente las 24 horas del día, los 7 días de la semana. Similares a los asistentes que incorporan los teléfonos móviles inteligentes, la interacción por voz se ha trasladado también a la gestión de las finanzas personales.

Algunos grandes bancos, como JP Morgan, han optado por asistentes desarrollados por Apple o Amazon, mientras que otros, como Bank of America, han decidido desarrollar los suyos. Capaces no solo de responder a preguntas del cliente, sino también de ofrecer nuevos productos, recibir informes de analistas o incluso mostrar el precio de los bonos. Su capacidad de aprendizaje continuo hace que puedan responder y asesorar a los clientes con un lenguaje cada vez más natural.

Estos nuevos canales de comunicación pueden usarse para mejorar la experiencia con los usuarios, pero también avanzan en seguridad, ya que la interacción por voz incorpora una huella única que puede servir de identificador biométrico. Es el siguiente paso, el Voice Banking.